La législation fiscale actuelle offre aux contribuables la possibilité de réduire leur montant imposable grâce aux cotisations versées sur un plan d'épargne destiné à la retraite, dans le cadre d'un plafond autorisé. En conséquence, les impôts à payer peuvent être diminués. Cependant, cette faculté de déduction est soumise à une restriction définie par ce qu'on appelle le « plafond épargne retraite ». Si votre plafond de retraite non utilisé les années précédentes, alors c'est le bon moment. Vous vous demandez peut-être comment estimer votre propre plafond épargne retraite et comment l'exploiter à votre avantage ? Nous sommes là pour apporter des réponses à vos interrogations et pour vous apporter des précisions sur les modalités d'application de ce plafond épargne retraite.

Le seuil maximal de déduction fiscale est le montant que vous pouvez soustraire de votre revenu imposable en fonction de vos cotisations sur des dispositifs d'épargne dédiés à la préparation de votre retraite, tels que le Plan d'Épargne Retraite (PER) individuel. Avoir connaissance de ce seuil est donc important pour les personnes qui possèdent un Plan d’Epargne Retraite ou qui ont cotisé à d'anciens produits d’épargne retraite individuels (tels que le PERP ou le contrat Madelin), car les versements excédant ce plafond ne permettent pas de bénéficier d'une réduction d'impôt.

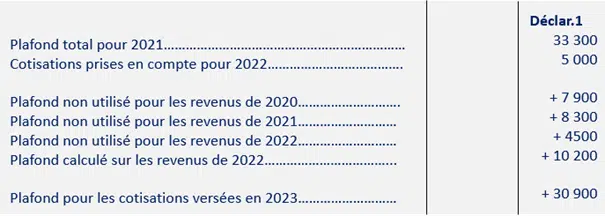

À moins de circonstances exceptionnelles, le montant maximal que vous pouvez contribuer à votre épargne retraite pour l'année 2024 est indiqué sur votre avis d'imposition concernant les revenus de l'année 2022. Ce montant maximal, ou plafond, est accompagné d'un décompte détaillé incluant les plafonds non consommés des années précédentes, à savoir 2023, 2022 et 2021.

Dans l'hypothèse où cet élément d'information ne serait pas présent sur votre avis d'imposition le plus récent, il est possible de faire appel à l'administration fiscale afin d'obtenir ces renseignements.

Nous pouvons retrouver ce plafond d'épargne retraite non utilisé directement sur votre fiche d'imposition, voir ci-dessous :

L'Administration fiscale est en charge du calcul de votre plafond d'épargne retraite, et vous pouvez normalement retrouver cette information dans votre déclaration d’impôts 2042. Ce plafond correspond au montant qui vous est le plus favorable et se base sur deux critères distincts :

🔎 Important :

Votre plafond d'épargne retraite est déterminé par le montant le plus propice pour vous, en se basant soit sur vos revenus d'activité, avec certaines limitations, soit sur le Plafond annuel de la Sécurité Sociale pour ceux qui n'ont pas de revenus professionnels.

Dans la déclaration de revenus de l'année 2025 portant sur les revenus perçus en 2024, Monsieur JePaieMoinsDimpot déclare des revenus salariaux imposables s'élevant à 30 000 €, tandis que ceux de sa conjointe atteignent 45 000 €. Pour l'année en question, le Plafond Annuel de la Sécurité Sociale (PASS) a été établi à 46 368 € pour les contribuables français en 2024.

Concernant le calcul du plafond de l'épargne retraite de Madame, l'application de 10 % sur ses salaires nous donne un montant de 4 500 €. Ce montant est inférieur à 10 % du PASS qui est de 4 636,80 €. Toutefois, le plafond retenu sera de 4 500 € car il est calculé sur la base du salaire qui est plus favorable dans son cas.

Pour ce qui est du calcul du plafond de l'épargne retraite de Monsieur, nous observons que 10 % de ses revenus salariaux correspondent à 3 000 €, et que 10 % du PASS s'élèvent à 4 636,80 €. Dans son cas, le plafond applicable sera celui qui est le plus élevé, soit 4 636,80 €.

Pour les personnes mariées ou pacsées ayant déjà entièrement utilisé leur plafond fiscal personnel, une autre stratégie s'offre à vous pour accroître vos déductions : partager les plafonds de déduction de chaque conjoint. Si l'un des partenaires n'a pas atteint son plafond maximum de versements sur un PER, il peut alors transférer cet avantage à l'autre conjoint.

Dans une telle situation, le conjoint souhaitant profiter d'une déductibilité supplémentaire doit veiller à cocher la case 6QR intitulée "Vous souhaitez bénéficier du plafond de votre conjoint" lors de sa prochaine déclaration fiscale, afin que l'administration fiscale recalcule le nouveau plafond cumulé.

Profitez pleinement des limites de déduction non utilisées Si vous n'avez jamais effectué de versement sur un dispositif d'épargne retraite éligible aux déductions fiscales, ou si vos cotisations ont été inférieures au plafond annuel autorisé, sachez que vous avez la possibilité d'augmenter votre déduction grâce à la récupération des limites non utilisées des années antérieures.

La règle du report vous autorise à cumuler votre plafond de versements déductibles pour l'année en cours avec les plafonds inutilisés des trois dernières années. Le montant de déductibilité auquel vous pouviez prétendre chaque année est déterminé par les services fiscaux. Si vous avez réalisé des versements durant certaines années, le montant restant déductible sera spécifié dans votre avis d'imposition.

Poursuivez la maximisation de vos avantages en ouvrant un PER au nom de votre enfant. Même sans revenus propres, un enfant bénéficie d'un plafond de déductibilité, plafonné à 10% du Plafond Annuel de la Sécurité Sociale (PASS), avec la possibilité de reporter les plafonds non utilisés sur trois ans. Si l'enfant est rattaché au foyer fiscal de ses parents, les contributions versées sur son PER par ces derniers peuvent être déduites de leurs revenus imposables.

Dans le cas d'un enfant n'ayant jamais contribué à un PER ou tout autre contrat d'épargne retraite individuel, les parents pourraient déduire leur impôt en exploitant les plafonds des années précédentes. Selon les situations, ces versements peuvent être considérés comme un simple cadeau usuel ou un don manuel, ce dernier devant être déclaré aux autorités fiscales.

👍 Bien que l'âge de la retraite puisse sembler très éloigné pour un jeune encore mineur ou tout juste majeur, l'épargne accumulée sur le PER de l'enfant pourra être utilisée pour des projets tels que l'acquisition d'une résidence principale, bien en amont de la retraite. C'est là une flexibilité offerte par le PER, qui n'était pas disponible avec les anciens produits d'épargne retraite, un avantage certain pour les projets de vie des familles.

Chaque mesure fiscale exploitée se traduit par un pas de plus vers une indépendance financière accrue. Quant à votre plafond d'épargne retraite non utilisé, envisagez-le comme une voie discrète vous permettant de survoler les barrières fiscales, de diminuer vos charges fiscales et d'édifier un avenir paisible que vous avez bien mérité. Lorsqu'arrive l'instant de mettre à profit les avantages accumulés au sein de votre Plan d’Épargne Retraite Populaire (PERP).

La transformation de vos cotisations en avantages concrets est une question de stratégie, notamment en termes de timing et de méthodologie. La mobilisation des fonds d'un PERP peut requérir du temps, d'où l'importance de prévoir à l'avance.

Pour approfondir vos connaissances sur le temps nécessaire pour accéder aux fonds d'un PERP et la manière dont cette action s'insère dans votre stratégie globale d'optimisation de votre plafond d'épargne retraite, notre guide détaillé "Combien de temps pour débloquer un PERP" est à votre disposition.